网上股票配资

网上股票配资

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

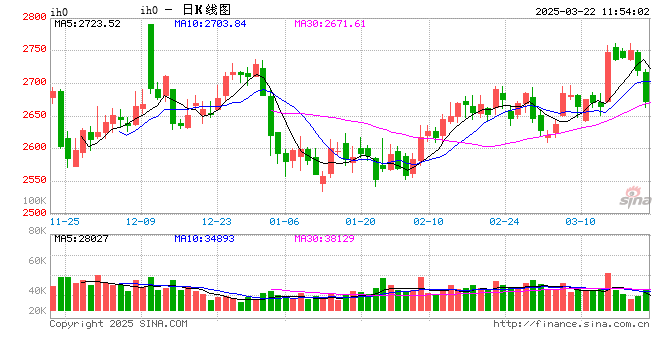

股指:指数低位震荡,财政及货币政策积极发力,稳定市场情绪

A股市场自517新政以来持续回调,Wind全A 月度下跌2.09%,周度下跌2.74%,日均成交额6300亿元。长期债务周期主导下经济预期偏弱仍是权益市场的主要矛盾。中证1000当月下跌3.96%,中证500当月下跌4.18%,沪深300当月下跌1.51%,上证50当月下跌1.65%,同时,自雪球产品规模受限后,小盘指数基差跌水幅度有一定程度的增加。板块来看,消费类板块的回调是近期拖累指数的主要原因;估值方面,电子、煤炭、有色、房地产当前估值分位数仍处近5年偏高位置。

中长期经济预期是否能够企稳,需关注经济名义增速是否能重新超过名义利率水平,使得市场参与者重新进入扩张区间。政策制定也是从上述两个层面出发:7月25日,发改委、财政部印发通知,统筹安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新,中央财政进一步发力,促进居民消费和企业盈利能力改善,进而促进经济名义增速的回升。7月22日,央行开启多项降息措施,降低7天逆回购、LPR等关键利率。名义利率的调降,毫无疑问是政策层面维护权益市场风险偏好的重要举措,这将促使市场投资意愿回升,资产价格企稳,进而带动权益市场风险偏好回升;同时,高股息和科创板块均使用未来现金流作为估值的依据之一,调降利率可以直接拉动未来现金流的净现值上涨,带动相关板块估值中枢上移。

资金层面,7月表现整体较弱。(1)7月以来融资余额减少400亿元,其中近一周减少72亿元,近期融资流出速度明显加快。多数板块净流出,其中净流出金融合计95亿元,电力设备52亿元,医药生物43亿元。(2)北向资金月度净流出288亿元,当周净流出114亿元,6月以来呈现明显净流出趋势。月度净流入基建相关板块70亿元,国防军工20亿元;净流出食品饮料70亿元、电力设备50亿元,医药生物40亿元。周度净流入有色板块16亿元,净流出食品饮料47亿元。(3)7月新成立基金新增股票份额约33.5亿元,处于过去几年相对较低位置。截止7月底,2024年新成立权益基金份额对应的A股仓位约735亿元,同样处于历年偏低位置。

国债:央行降息同时鼓励卖长债,国债收益率曲线继续陡峭化

1、债市表现:央行货币政策动态成为影响7月债市的主要因素,7月上旬央行宣布借入债券及拟在二级市场卖出债券因为长端债券收益率低位回升,7月下旬央行超预期降息推动国债收益率再度下行,但对长端债券的风险关注度仍在,导致长端收益率下行较为纠结,7月份收益率曲线先上后下的同时收益率曲线继续陡峭化。截止7月26日收盘,二年期国债收益率月环比下行10.4BP至1.53%,十年期国债收益率下行1.1BP至2.19%,三十年期国债收益率下行0.6BP至2.42%。国债期货偏强震荡,TS2409、TF2409、T2409、TL2309月环比变动分别为0.18%、0.4%、0.57%、0.85%。美债方面,通胀缓和导致降息预期升温,美债收益率高位回落,截至7月26日收盘,10年期美债收益率月环比下行16BP至4.22%,2年期美债下行35BP至4.36%,10-2年利差-16BP。10年期中美利差-201BP,倒挂幅度月环比收窄14BP。

2、政策动态:7月迎来新一轮降息,7天期逆回购利率、LPR、SLF利率均下调10BP。MLF利率下调20BP。主要大行存款利率迎来新一轮下调。以工商银行为例,一年期、两年期、三年期和五年期人民币定期存款利率至1.35%、1.45%、1.75%、1.8%。(此前分别为1.45%、1.65%、1.95%、2.00%)。7月25日,央行以利率招标方式开展2000亿元MLF操作,操作利率为2.30%,较前次下调20个基点, MLF加次操作,且利率下调在OMO利率下调之后,MLF政策利率色彩进一步淡化。为对冲税期及月末影响,央行在在中下旬加大逆回购投放。全月来看,逆回购共投放21887.5亿元,到期23446亿元,另外MLF到期1030亿元,MLF投放3000亿元,合计来看7月份公开市场净投放401.5亿元。当前逆回购余额9847.5亿元。资金利率来看,R001、R007、DR001、DR007月均利率较6月份变动分别为-6.9%、-10.8%、-5.1%、-7.5%。

3、债券供给:7月政府债发行17033亿元,净发行6221亿元。其中国债净发行4310亿元,地方债净发行1911亿元。7月新增专项债2815亿元,略低于3200亿元的发行计划,全年累计发行17750亿元,发行进度45.5%。

4、策略观点:7月份央行降息推动短端国债收益率下行,同时拟在二级市场卖债以及实际情况解禁部分MLF的规定导致长端国债收益率维持震荡,收益率曲线继续陡峭化。资金宽松叠加央行尚未进行二级市场卖债的情况下,预计8月份短端偏强长端震荡格局延续。

宏观:三中全会聚焦改革

实体经济方面,部分地区受高温和雨水天气交替影响,投资行业整体需求维持偏弱,螺纹库存下降,表需回落;水泥磨机开工负荷有所下降,沥青出货量平稳。消费方面,暑期出行高峰延续,一线城市地铁客运量上升,国内航班执行数持续回升。商品房销售面积回落,乘用车销量回落。

政策方面,二十届中央委员会第三次全体会议公报发布,从关键词出现的频率来看,“发展”和“安全”两个关键词出现的频率大幅增加。会议主题是“进一步全面深化改革、推进中国式现代化”,会议强调“到二〇二九年中华人民共和国成立八十周年时,完成本决定提出的改革任务”,即未来五年将是全面深化改革的时段。会议“分析了当前形势和任务,强调坚定不移实现全年经济社会发展目标”,“落实好宏观政策,积极扩大国内需求”,指出“要有效应对外部风险挑战”及“主动塑造有利外部环境”。这次会议讨论了今年全年的经济社会发展目标,意味着政府工作报告提出的全年增长5%的目标还是要完成,上半年GDP增长5%,但是二季度只有4.7%,因此对于今年全年的经济社会发展目标的讨论,是否有相应稳增长政策值得关注。

宏观经济方面,中国第二季度GDP同比 4.7%,预期 5.1%,前值 5.3%,二季度GDP增长放缓,且不及预期。从分项来看,制造业投资、基建投资增速仍然比其他分项高,但增速边际回落;社零保持弱复苏,增速边际回升的是出口,但我们在此前专题报告《提高关税对汽车出口影响几何?》中提示过,上半年出口增速较强有在加征关税生效之前“抢出口”的影响,下半年出口谨慎乐观。内需方面,汽车销量对于消费、工业生产、制造业投资均有影响,在以旧换新、汽车拆旧政策的影响下,尤其是中国汽车报废率远低于世界平均水平的背景下,对新车的销售拉动空间较大。但是有效需求不足,且企业及居民部分预期不强,使得汽车销量和销售额增速跌幅扩大。投资方面,政府债发行再度放慢,且值得关注的是,6、7月有部分省市新增专项债未披露项目投向,用于“补充政府性基金财力”,偿还地方政府存量债务,行使“特殊再融资债”的功能。特殊新增债发行额度算在当年新增债额度,会弱化新增专项债对于基建投资拉动的指标意义。

贵金属:震荡走弱 关于议息前后情绪变化

1、伦敦现货黄金震荡走弱,较上周下跌1.12%至2372.82美元/盎司;现货白银亦快速回落,较上周下跌4.93%至27.76美元/盎司;金银比回升至82.2附近。截止7月16日美国CFTC黄金持仓显示,总持仓较上次(9号)统计增仓63538张至579862张;非商业持仓净多数据增仓30249张至285024张;Comex库存,截止7月25日黄金库存周度增仓12.3吨至558.75吨;白银库存增加38.67吨至9429.44吨。

2、数据方面,美国二季度GDP超预期,环比增长2.8%,核心PCE物价指数环比降至2.9%,仍高于预期;但美国6月耐用品订单意外大幅下滑,整体订单环比下降6.6%,远低于预期0.3%。美国7月Markit制造业PMI陷入萎缩,低于预期值,创7个月新低,服务业和综合PMI好于预期和前值,均创两年多新高。近期数据已支持美联储9月降息,但降息交易此前已基本定价,所以市场反而没那么乐观。

3、随着美民主党提名哈里斯,市场在“特朗普交易”和“哈里斯交易”之间频繁切换,美国大选的意外激烈性扰动市场对经济走向的预判,宏观环境的转变使得市场风险厌恶情绪增加,美股高位快速回落,流动性担忧下,也拖累金银价格走势。另外,黄金第三次创出历史新高后出现快速调整,这不得不令市场关注到上方的压力,结合当前宏观环境的复杂性,因此要关注本轮金价再次弱势运行的可能性,建议短期不明朗下仍以短线操作或观望为主。从白银走势来看,虽然快速走弱下有反弹修复的可能,但相比黄金而言有趋势走坏的可能性,因此要更加谨慎,不宜贸然买入持有。下周即将迎来美联储7月议息会议,虽然不降息在预期之内,但要关注美联储是否转向更加鸽派以及会议前后市场情绪是否出现转变。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 网上股票配资